お役立ち情報

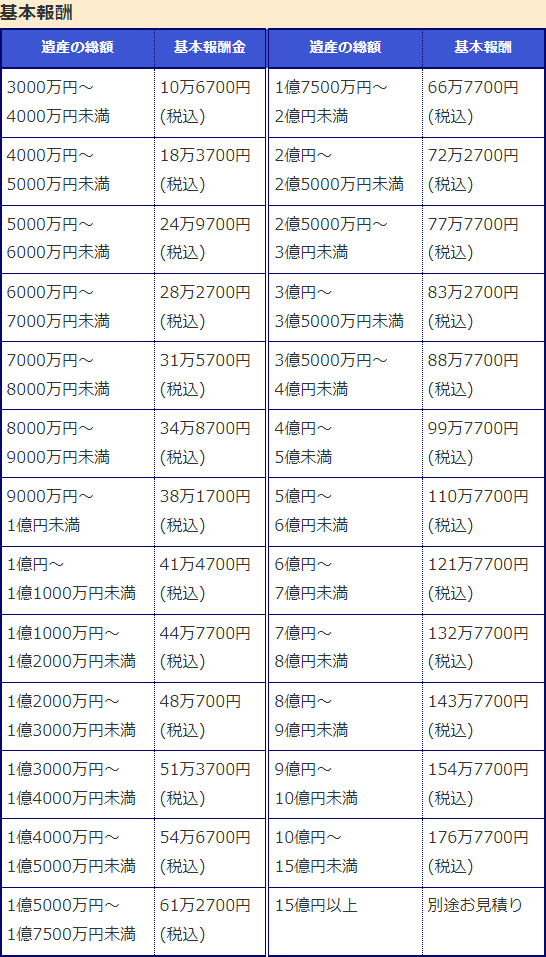

贈与税について

1 贈与税の課税

贈与税は、無償で受け取った財産がある場合に課税される税金です。

完全に無償でなくても、とても安価な金額で売ってもらう等、無償に近い対価で財産を取得した場合にも、贈与税が課税されます。

贈与税の課税の仕方には、「暦年贈与」と「相続時精算課税」の2つがあります。

ここでは、それぞれについて説明したいと思います。

2 暦年贈与

特に届出を行っていなければ、暦年贈与での課税がなされることとなります。

暦年贈与は、毎年1月1日から12月31日までに贈与を受けた財産が110万円を超える場合に課税されます。

複数の人から贈与を受けた場合であっても、合計額が110万円を超える場合は、贈与税が課税されることとなります。

暦年贈与の税率は、以下のとおりです。

⑴ 一般贈与財産

200万円以下 10%

300万円以下 15%-10万円

400万円以下 20%-25万円

600万円以下 30%-65万円

1000万円以下 40%-125万円

1500万円以下 45%-175万円

3000万円以下 50%-250万円

3000万円超 55%-400万円

⑵ 特例贈与財産

200万円以下 10%

400万円以下 15%-10万円

600万円以下 20%-30万円

1000万円以下 30%-90万円

1500万円以下 40%-190万円

3000万円以下 45%-265万円

4500万円以下 50%-415万円

4500万円超 55%-640万円

※ 一般贈与財産と特例贈与財産の違い

特例贈与財産とは、贈与を受けた年の1月1日時点において、18歳以上になっていた子や孫に対して贈与された財産のことを言います。

なお、令和4年3月31日以前の贈与の場合は、18歳ではなく20歳以上が対象です。

参考リンク:国税庁・贈与税の計算と税率(暦年課税)

贈与税の申告・納付は、贈与を受けた年の翌年の、2月1日から3月15日までに行う必要があります。

申告・納付の漏れがあった場合には、本税とともに、加算税、延滞税の課税がなされることとなります。

3 相続時精算課税

※ ここでは、2024年1月1日以降になされた贈与について、説明いたします。

税務署に相続時精算課税の選択の届出を行うと、相続時精算課税制度を利用することができます。

相続時精算課税の選択の届出を行うと、届出がなされた年度以降になされた贈与については、以下のとおり、非課税とされることとなります。

① 年間110万円までの贈与について

年間110万円までの贈与については贈与税が非課税となります。

贈与税の申告を行わなかったとしても、年間110万円までは非課税となります。

② 年間110万円を超える贈与について

年間110万円を超える贈与については、贈与税の申告を行うことにより、贈与税が非課税となります。

こちらの非課税枠を利用したい場合には、贈与税の申告を行う必要があります。

こちらの非課税枠については、累計2500万円が上限となります。

相続時精算課税の選択の届出を行った年度以降、こちらの非課税枠によって贈与を受けた金額が累計で2500万円を超えた場合には、20%の贈与税が課税されることとなります。

この場合は、贈与された財産の価額にかかわらず、税率は20%で固定されることとなります。

ただ、相続時精算課税制度を利用して以降に贈与された財産のうち、②の財産については、相続税の課税対象になってしまうことに注意が必要です。

このため、贈与税の税率と相続税の税率とを比較し、どちらが有利かによって、相続時精算課税制度を利用するかどうかを検討する必要があります。

一度、相続時精算課税制度を選択すると、暦年贈与に戻ることはできないこととなっていますので、この検討は慎重に行わなければなりません。

相続時精算課税制度を利用して以降は、②の贈与については、贈与を受けた年の翌年の2月1日から3月15日までに、贈与税の申告、納付を行う必要があります。

やはり、申告漏れがあると、加算税、延滞税が課税されることとなります。

注意しなければならないのは、累計2500万円の贈与税の非課税枠が残っている場合であっても、②の贈与については、非課税枠を利用するために、贈与税の申告をする必要があるということです。

万一、非課税枠が残っているにもかかわらず、申告を失念していた場合は、20%の贈与税とともに、加算税、延滞税が課税されてしまいます。